12 passos para assumir a fazenda da família – Passo 1/12

3 de junho de 2019Dono da Marfrig terá voz forte em nova gigante das carnes

3 de junho de 2019Fusão BRF-Marfrig pode abrir saída para BNDES

Em fase de negociação, a fusão entre BRF e Marfrig Global Foods poderá abrir uma porta de saída para o Banco Nacional de Desenvolvimento Econômico e Social (BNDES). O braço de participações do banco, a BNDESPar, investiu, entre 2007 e 2012, quase R$ 3,6 bilhões na Marfrig, mas não conseguiu retorno positivo sobre os aportes até hoje.

Na prática, o BNDES amargaria um perda de até R$ 316 milhões se vendesse, pelas cotações atuais, todas as ações da Marfrig que possui. Na sexta-feira, a participação de 33,7% que a BNDESPar tem na companhia valia R$ 1,433 bilhão.

Além do montante que poderia obter com a venda dos papéis, o banco já recebeu da Marfrig, a título de juros anuais de debêntures obrigatoriamente conversíveis em ações, entre R$ 1,85 bilhão e R$ 2,1 bilhões, conforme estimativas de duas fontes. Considerando os juros recebidos e o valor de mercado da Marfrig, o investimento do BNDES na empresa teria rendido entre R$ 3,283 bilhões e R$ 3,533 bilhões – portanto, ainda abaixo do investimento do banco.

De maneira geral, o retorno dos investimentos do BNDES na Marfrig empacou, dificultando a saída do banco do capital da empresa. Nas diferentes operações nas quais comprou fatias da Marfrig, o BNDES pagou entre R$ 8,00 e R$ 21,50 pelos papéis, que na sexta-feira fecharam o pregão a R$ 6,83 na B3. O banco desembolsou, na maioria das transações, mais de R$ 17,00 por ação. Os investimentos da instituição na Marfrig foram feitos para apoiar o processo de internacionalização da companhia, no auge de uma política que contemplou frigoríficos como JBS, Bertin e Independência.

Se prosperar, a fusão com a BRF pode alterar esse cenário. O banco estatal se tornaria acionista da um negócio bem maior – com faturamento anual de R$ 80 bilhões – e potencial de crescimento e ganhos de sinergias (mais de R$ 5 bilhões).

Além disso, a liquidez dos papéis aumentaria sensivelmente. Na Marfrig, as ações em circulação (“free float”) representam apenas 30%. Na nova empresa, podem chegar a 70%. O BNDES passaria a ter ações de uma empresa com recibos de ações na bolsa de Nova York (ADRs) de alta liquidez. Os ADRS da Marfrig, por sua vez, são menos líquidos – nível 3, negociados apenas em balcão.

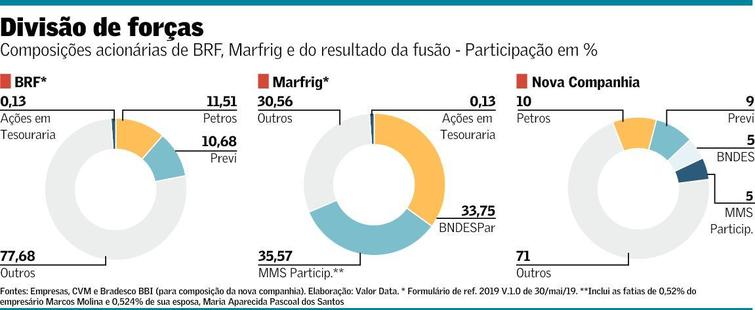

Na troca de ações em si, o BNDES e os demais acionistas da Marfrig não seriam beneficiados. Pelos estudos inicias, os detentores de papéis da empresa fundada por Marcos Molina ficariam com 15,02% do capital da empresa resultante. Para o BNDES, isso significa reduzir a fatia dos atuais 33,7% para cerca de 5%, de acordo com o Bradesco BBI.

Considerando o valor de mercado combinado de BRF e Marfrig – R$ 26,7 bilhões, na última sexta-feira -, a participação de 5% do banco estatal valeria R$ 1,3 bilhão.

O Valor apurou que, em princípio, a percepção do banco sobre a operação é positiva, sobretudo em função das sinergias a serem geradas e também pela possibilidade de a instituição ter participação em uma empresa de maior liquidez. Oficialmente, o BNDES só vai se manifestar depois que estiver de posse de todas as informações. Hoje, a BNDESPar é representada no conselho de administração da Marfrig por conselheiros independentes. Não é possível descartar um eventual veto do banco à operação, mas, em uma primeira análise, a transação é encarada com bons olhos porque entende-se que não irá representar perdas.

Há outro aspecto interessante. Por ter 33,7% da Marfrig e haver acordo de acionistas, a BNDESPar registra as ações na empresa pelo critério de equivalência patrimonial. Se a transação for fechada no desenho anunciado, a BNDESPar passará a ter 5% de participação sem nenhum acordo, de modo que a precificação passará a ser feita por valor de mercado das ações. Em 31 de março, a Marfrig foi registrada no balanço da BNDESPar por R$ 609 milhões. Esse valor passaria a ser precificado pela cotação de mercado (R$ 1,433 bilhão, na sexta-feira) – o que geraria, nesse caso, resultado contábil positivo para o banco de R$ 900 milhões.

A fusão, porém, ainda suscita dúvidas. Na B3, as ações recuaram na sexta-feira. Os papéis da dona de Sadia e Perdigão caíram 4,5%, a R$ 27,70. Do outro lado, as ações da Marfrig registraram alta de 0,7%, negociadas a R$ 6,83. Uma fonte disse que será preciso olhar para os passivos, em especial para aquele representado pelo suposto envolvimento da BRF nas denúncias da Operação Carne Fraca, que investiga denúncia de fraudes em laudos sanitários sob responsabilidade de funcionários e executivos da empresa. Os fundos de pensão Petros e Previ, principais sócios da BRF, estão digerindo a operação com a Marfrig, afirmou a fonte.

Fonte: Valor Econômico.